煤炭行业总览

1.1. 煤炭品种与资源分布

1.1.1. 煤炭品种分类:按用途可分为动力煤、炼焦煤、化工煤及其他

煤炭素有“黑金”之称,是我国主要的能源供给,2020 年原煤占能源消费的比重达 56.8%。煤炭品种繁多,根据国家最新分类标准,分类参数主要为:1)用于表征煤化程度的参数,主要参考指标为干燥无灰基挥发分,符号为 Vdaf,指煤中有机物热分解产生的可燃气体,挥 发分越低表明煤化程度即含碳量越高,煤炭越不易燃烧。根据挥发分可将煤种划分为无烟煤、烟煤及褐煤,无烟煤挥发分最低、不足 10%,烟煤挥发分通常在 10%以上,若挥发分在 37% 以上,还需进一步判断透光率的大小来区分烟煤和褐煤。2)用于表征工艺性能的参数,主 要参考指标为粘结指数,符号为 G,指有机物热分解后的粘结性能,粘结指数越大表明煤炭 粘结性越强,越适合用于炼焦。根据粘结指数可将烟煤进一步分为贫煤、贫瘦煤、瘦煤、焦 煤、气煤等 12 个煤种。

根据煤炭用途,可分为动力煤、炼焦煤、化工煤及其他。动力煤主要依靠煤炭燃烧产生的热 值发电、发热,煤炭发热量,煤种包括褐煤、无烟煤、长焰煤、不粘煤和贫煤;炼 焦煤主要用于冶金、炼焦,对煤炭粘结指数要求较高,包括气煤、肥煤、气肥煤、1/3 焦煤、焦煤和瘦煤,其中焦煤、肥煤为炼焦骨架煤种,主用于炼焦,气煤、气肥煤、1/3 焦煤、瘦 煤为炼焦配煤,此外贫瘦煤、1/2 中粘煤、弱黏煤虽粘结性不强但也可用作过渡煤配合炼焦; 化工煤主要用于生产能源化工产品,煤种与动力煤相似,包括褐煤、无烟煤及部分烟煤等。

1.1.2. 煤炭资源分布:西多东少、北多南少

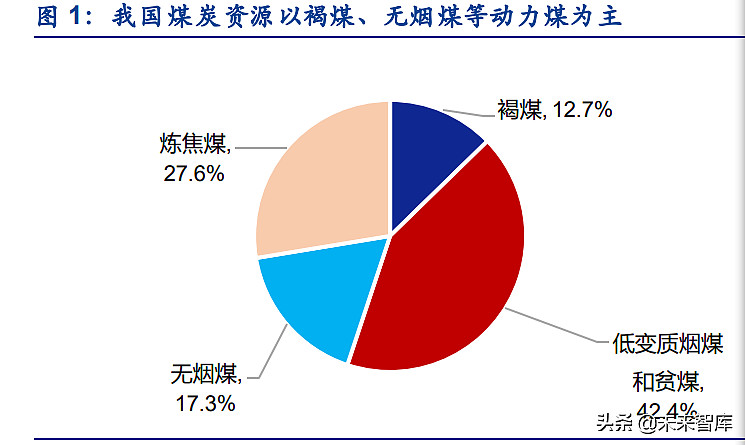

我国煤炭资源丰富,2020 年煤炭资源储量为 1622.9 亿吨,占全球总储量的 15.1%。煤种以 褐煤、无烟煤等动力煤为主,炼焦煤较为稀缺,根据中国煤田地质总局第三次煤田预测结果,全国已发现的煤炭资源中,褐煤、低变质烟煤(长焰煤、弱黏煤、不粘煤等)和贫煤、无烟 煤资源量占比分别为 12.7%、42.4%、17.3%,炼焦煤(包含肥煤、焦煤、瘦煤、气肥煤、气煤、1/3 焦煤)占比为 27.6%,而炼焦煤以气煤为主,稀缺炼焦煤(肥煤、焦煤、瘦煤)合计占比仅为 50%左右。

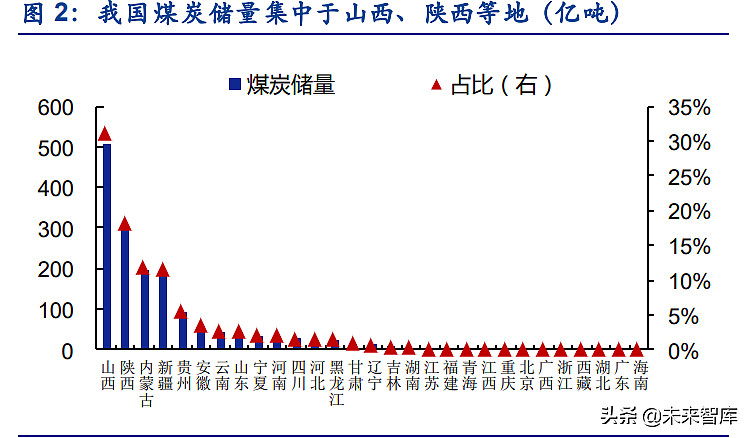

区域分布上,我国煤炭呈现出“西多东少、北多南少”的地理特征,山西煤炭储量遥遥领先,2020 年资源储量约 500 亿吨,占全国的 31.3%,其次为陕西、内蒙古、新疆,煤炭储量也 在百亿吨以上,而北京、广东、浙江等 7 个省/直辖市储量不足亿吨。

根据《全国矿产资源规划(2016-2020 年)》,我国共有 14 个煤炭能源基地,包含 162 个国 家规划煤矿,超过 95%的煤炭资源均位于这 14 个煤炭基地中。其中,山西的晋北及晋中基 地、山东的鲁西基地、安徽的两淮基地以及云贵基地部分矿区的炼焦煤资源较丰富,其余基 地则以生产褐煤、无烟煤、长焰煤、不粘煤等动力用煤为主。

1.1.3. 煤炭质量指标:关注水分、灰分、全硫、发热量及粘结指数

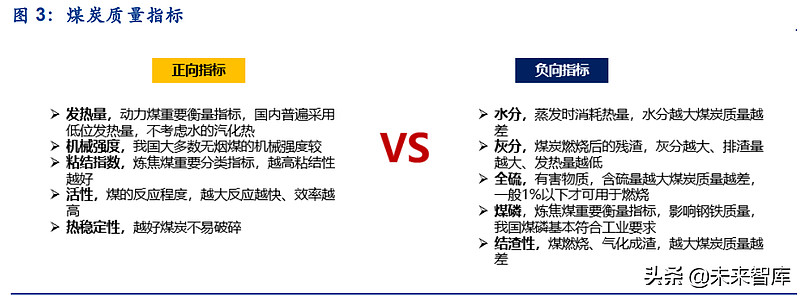

根据中国煤炭工业协会,常用的煤炭质量指标有:

1)水分,包括外在水分和内在水分,外在水分是指在开采、运输及洗选过程中附在煤表面 的水分,易蒸发、去除,与煤质无直接关系;内在水分是植物变成煤的水分,较难去除,在 煤炭燃烧时会蒸发成水蒸气,消耗热量。煤炭内在水分越大,质量越差,动力煤水分每增加

2%、发热量降低 100kcal/kg,炼焦煤水分每增加 1%、结焦时间延长 5-10 分钟。煤炭销售 时,一般规定全水标准,若超过这一标准就需在煤炭吨数中扣除超出部分。

2)灰分,指煤在彻底燃烧后的残渣,分为内在灰分和外在灰分,外在灰分是开采过程中混 入煤中的顶底板和矸石,易去除,内在灰分为原来存在于成煤植物中的矿物质,较难分开。一般而言,灰分越大、发热量越低、排渣量增加,动力煤灰分一般需小于 35%,其中褐煤需 小于 30%,炼焦煤灰分需小于 12.5%。

3)挥发分和固定碳,挥发分的主要成分是甲烷、氢及其他碳氢化合物,固定碳是指除去水 分、灰分和挥发分的残留物。

4)发热量,指单位质量的煤完全燃烧时产生的热量,是衡量动力煤质量的重要指标,分为 高位发热量和低位发热量,低位发热量为高位发热量减去水的汽化热,是国内衡量发热量的 常用指标。根据国家分类标准,发热量约在 2000-3000K、3000-5700K、5700K-6500K、6500K 以上的煤炭,分别称为低热值煤、中热值煤、高热值煤和特高热值煤。

5)全硫,为煤炭中的有害物质,分为有机硫和无机硫,有机硫与煤的有机质结为一体较难 清除,一般低硫煤以有机硫为主,洗选后精煤全硫因灰分减少而增高。无机硫主要为硫化物,在高硫煤的全硫中占比较大。全硫越大,煤炭质量越差,还会造成空气污染,工业生产中动 力煤要求全硫小于 2.5%,其中褐煤需小于 1.5%,炼焦煤全硫需小于 1.5%。

6)煤中的磷,主要为无机磷,是影响炼焦煤质量的重要指标,煤中磷炼焦时会全部进入焦 炭,使得冶炼的钢铁冷脆。我国煤炭中磷的含量较低,普遍不超过炼焦煤 0.1%的工业要求。

7)粘结指数,是判断炼焦煤质量的重要指标,通常粘结指数越高,煤炭粘结性越好。

8)机械强度,我国大多数无烟煤的机械强度较高,一般为 60%-92%,也有少量煤炭煤质松 软、机械强度差。

9)煤的活性,指一定温度条件下煤与不同气化介质的反应程度,活性越强,煤炭在气化、燃烧过程中反应越快、效率越高。

10)煤的结渣性,指煤灰在气化或燃烧过程中成渣的特性,在煤气化时,煤灰结渣严重会导 致停产,需要选择不易结渣或轻度结渣的煤炭用作气化原料。

11)煤的热稳定性,指煤在高温燃烧或气化过程中热稳定程度,热稳定好的煤不易破碎,热稳定性差的煤炭在燃烧或气化过程中迅速裂成小块或煤粉,工业锅炉和汽化炉对煤粒度大小 有明确规定,要求煤有足够的热稳定性。

11 个指标中,水分、灰分、全硫、煤磷、结渣性为煤炭的负向指标,指标越小/低,煤炭质 量相对越高;发热量、粘结指数、机械强度、活性、热稳定性为煤炭的正向指标,指标越大 /高,煤炭质量相对越高;挥发分和固定碳为定性指标,用于区分煤炭种类,动力煤挥发分高 易燃烧,但对于炼焦煤而言,挥发分高降低锅炉效率。煤炭质量指标较多,组合起来判断困 难,实际生产消费中,主要关注煤炭水分、灰分、全硫,动力,发热量,炼焦煤粘结指数。

1.2. 煤炭运输与价格体系 1.2.1. 煤炭运输体系:铁路、水路为主

由于我国煤炭供需区域分离,生产地主要位于西北地区,而消费地集中于华东、华南地区,导致了煤炭“北煤南运、西煤东调”的运输格局。我国煤炭运输方式分为铁路、水路、公路 三种,以铁路、水路为主,公路为辅,形成了“九纵六横”的煤炭物流通道网络。

煤炭铁路运输以晋陕蒙云贵地区的煤炭外运为主,形成了“七纵五横”的铁路运输通道,运 往京津冀、华东、华中、东北等地。“七纵”包括晋陕蒙矿区的焦柳、京九、京广、蒙西至华中、包西,云贵矿区的南昆纵向通路,以及新疆的兰新、兰渝纵向通路;“五横”包括晋 陕蒙的北通路、中通路、南通路,蒙东矿区的锡乌、巴新横向通路,云贵矿区的沪昆横向通 路。北通路承担了铁路运输的主要运力,其中大秦铁路设计运力达 4.5 亿吨,由山西大同发 往河北秦皇岛,是“西煤东运”的运输主力。2020 年全国铁路煤炭发送量为 23.6 亿吨,其 中大秦铁路煤炭发送量 5.4 亿吨,占比达 23%。

水路运输包括海运及内河运输两种方式。海上运输通常是铁路运输的延续,煤炭通过铁路或 公路从生产基地转移至沿海中转港口,再由海轮运往沿海目的地。根据港口功能,可将运煤 港口分为北方下水港和南方接卸港,北方下水港包括秦皇岛、天津、唐山、黄骅、青岛、日 照、连云港等,南方接卸港包括防城港、上海港、宁波港、广州港、镇江港等。2021 年沿 海港口煤炭吞吐量为 17.9 亿吨,主要依靠环渤海港口,煤炭吞吐量占比超 40%。内河运输 通道主要包括长江和京杭运河,京杭运河将山东、安徽等煤炭基地的煤炭运往长三角地区,长江干线则连接长江四港宜昌港、武汉港、芜湖港、南京港。2021 年内河港口煤炭吞吐量 为 10 亿吨,主要依靠苏州港、泰州港、南通港等。

公路运输是我国煤炭陆地运输的重要补充方式,一般只适合进行近距离运输,为煤矿、铁路 站台、港口煤炭运输提供集疏运服务,或直接参与跨省长途煤炭调运等,2017 年公路煤炭运输量约在 800-1000 吨,体量较小。由于公路运输成本较高、污染较严重,近年来国家一 直号召公转铁、公转水,未来公路运输煤炭量将进一步下降。

1.2.2. 煤炭价格体系:关注口径、指标及定价机制

1)煤炭价格口径

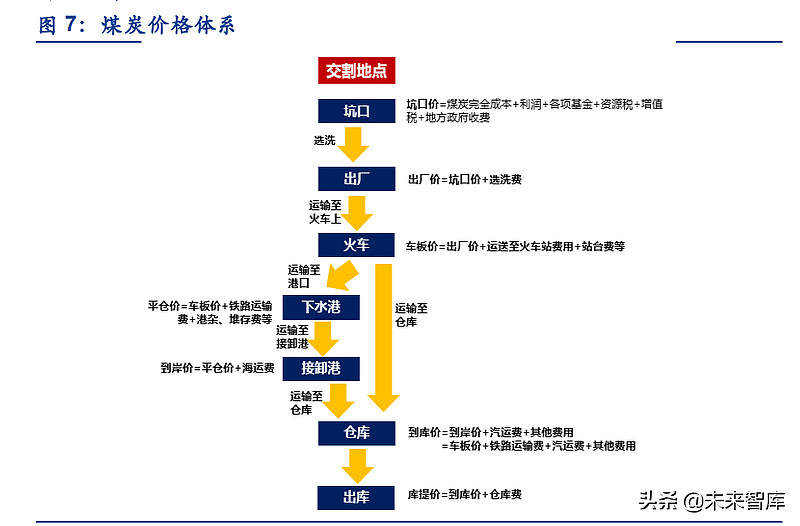

煤炭价格决定因素较多,除了煤炭品种、煤炭质量外,运输方式、运输距离、交割地点等均 会对煤炭价格产生较大影响。根据煤炭的运输方式、销售交割地点不同,可以将煤炭价格分 为以下几类:

坑口价,指煤炭从地下采集到坑道口,买卖双方在坑口直接进行交易的价格,多为含增值税 的价格,不包含煤价外的费用,煤炭坑口价=煤炭完全成本+利润+各项基金+资源税+增值税 +地方政府收费。

出厂价,是指煤炭经过选洗加工后的交易价格,出厂价=坑口价+煤炭洗选费用,动力煤坑口 价与出厂价差异不大,通常以坑口价指代出厂价,但对于炼焦煤而言,洗选率偏低,洗精煤 成本较高,出厂价与坑口价差异较大。

车板价,指通过铁路运输的煤炭,运送到发运地火车上并即将发送前的交货价,不含铁路运 费,车板价=坑口价+汽车运费+站台费+地方煤运收费+代发费+税费。其中,汽车运费是指 从煤矿运输到火车站的价格,通常与运输距离有关,以鄂尔多斯煤炭公路运价指数为例,2022 年 2 月 25 日的长途、中途、短途运输单价分别为 0.31 元/吨公里、0.6 元/吨公里、0.97 元/ 吨公里,短途单价更高;站台费指煤炭运到铁路发运站等待装车需要交纳的各项费用。

平仓价,指煤炭运到中转港口并装货到船的价格,不包括海运费,平仓价=车板价+铁路运输 费+港杂费+堆存费。其中,铁路运输费用参考《铁路货物运价规则》,大秦、京秦、京原、丰沙大铁路本线运输煤炭采用特殊运价方式,吨运价=运价率X运行公里,最新运价率标准为 0.1001 元/吨公里(含税价),其余路线执行国铁统一运价,整车货物吨价=发到基价+运行基 价X运行公里,最新发到基价标准为 16.3 元/吨、运行基价标准为 0.105 元/吨公里,同时铁路 运输企业可以以国家基准运价为基础上浮不超过 15%、下浮不限。港杂费包括场地费、装卸 费等杂物费,堆存费为货物未及时装卸超时产生的费用,均由港口收取,以秦皇岛港为例,末煤港杂费为 23.5 元/吨、块煤港杂费为 27 元/吨,堆存 10 日内 0.2 元/吨天,超过 10 日部 分 0.3 元/吨天。

到岸价,指煤炭运输到目的港口后船上交货的价格,不含接卸费等,到岸价=平仓价+海运费。海运费一般与航线、载重量(以载重吨表示,符号为 DWT)有关,以秦皇岛港为例,2 月 28 日秦皇岛发往上海载重量分别为 2-3万 DWT、4-5 万 DWT 的煤炭海运价格为33.2 元/吨、29.5 元/吨,而载重量为 2-3 万 DWT 发往南京、张家港的价格分别为 41.2 元/吨、36.2 元/吨。

到库价,指将煤炭运输到指定仓库的价格,若海上运输,到库价=到岸价+汽车运费+其他费 用;若铁路运输,到库价=车板价+铁路运输费+汽车短途运费+其他费用。

库提价,是指从仓库提取的最终价格,库提价=到库价+仓库使用费。

2)煤炭价格指标

实际交易中煤炭价格种类繁多,基本以煤炭用途进行大类划分,本文重点分析动力煤、炼焦 煤的价格指标。

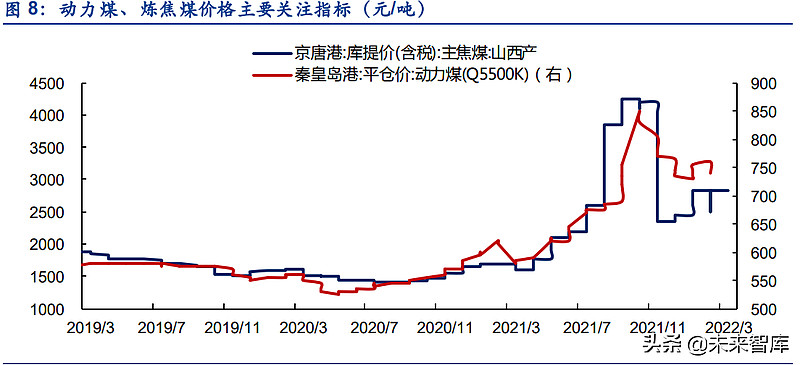

动力煤价格通常由发热量、水分、硫分、灰分等质量指标共同决定,其中发热量为参考基准,发热量越大动力煤价格越高,以 2 月 23 日秦皇岛港动力煤平仓价为例,发热量为 5800K、5500K、5000K、4500K 的价格分别为 795 元/吨、740 元/吨、675 元/吨、605 元/吨。若发 热量相同,硫分较低、灰分较低、挥发分高的动力煤价格会相对更高,以太原煤炭交易中心 2021 年 6 月 25 日的煤炭价格为例,发热量均为 5500K 的动力煤,硫分≤1.5 的阳泉直达煤 价格为 498 元/吨,硫分≤1 的晋城直达煤价格为 577 元/吨。若考虑交割地点,以 2 月 25 日的鄂尔多斯 Q5500 动力煤价格为例,坑口价、车板价、平仓价分别为 695 元/吨、747 元/ 吨、960 元/吨,坑口价与车板价差异不大,平仓价中包含了铁路运输费,价格明显高于车板 价。若再考虑地点、交易方式、运输方式等影响因素,价格指标更加复杂,市场主要通过观 察秦皇岛港动力煤 Q5500 平仓价来跟踪动力煤价格变化。

炼焦煤价格关注的质量标准有粘结指数、胶质层最大厚度、灰分、硫分、挥发分等,其中粘 结指数、胶质层最大厚度为价格参考基准,也是进一步划分焦煤品种的主要指标,粘结指数 大通常意味着煤炭粘结性好,胶质层最大厚度较大通常意味着煤炭结焦性好,两个指标相对 较大的冶金炼焦骨架煤种焦煤、肥煤及优质炼焦配煤 1/3 焦煤价格通常较高,其余炼焦煤价 格相对较低。以 3 月 1 日的山西炼焦煤车板价为例,主焦煤、肥煤价格均为 2150 元/吨,1/3 焦煤价格为 2250 元/吨、瘦煤为 1950 元/吨,气煤、气肥煤资源主要集中于山东,2 月 25 日山东气煤、气肥煤车板价分别为 1810 元/吨、1885 元/吨,焦煤、肥煤、1/3 焦煤价格整体 高于气煤、气肥煤、瘦煤价格。其余质量指标对炼焦煤的价格影响基本与动力煤相同,如粘 结指数均大于 75%但硫分更低的河南主焦煤车板价明显高于河北主焦煤车板价,2 月 28 日二者价格分别为 2960 元/吨、2420 元/吨。由于炼焦煤细分为不同煤种,价格指标相较于动 力煤更加复杂,市场主要通过京唐港山西产主焦煤库提价来跟踪炼焦煤价格变化,3 月 1 日 价格为 2830 元/吨。

3)煤炭定价机制

2016 年以前我国煤炭价格经历了计划价格、指导价格、市场价格等多种定价机制,2016 年 末发改委、中煤协、中钢协、中电联联合发布《关于平抑煤炭市场价格异常波动的备忘录的 通知》,提出 2016-2020 年间,原则上以年度为周期,建立电煤钢煤中长期合作基准价格确 定机制,以重点煤电煤钢企业中长期基准合同价为基准,建立价格异常波动预警机制,将动 力煤价格划分三个区间:绿色(波动幅度<6%)、蓝色(波动幅度在 6%-12%之间)、红色 (波动幅度>12%),若价格位于红色区域则启动响应机制,异常上涨有关部门组织投放煤 炭储备,异常下跌引导会员企业按合理价格采购等。

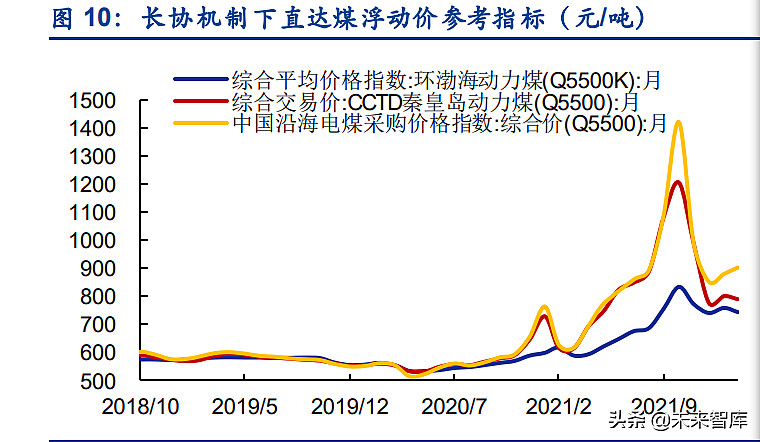

根据《2022 年煤炭长期合同签订履约方案(征求意见稿)》(以下简称《征求意见稿》),煤 炭中长期合同的供应方原则上覆盖所有核定产能 30 万吨/年及以上的煤炭生产企业,原则上 为一年及以上合同,3 年及以上合同量不少于各企业签订合同量的 50%,中长期合同数量应 达到自有资源量的 80%。煤炭中长期合同坚持“基准价+浮动价”,实行月度定价,在 550-850 元/吨合理区间内浮动,下水煤基准价按 Q5500 动力煤 700 元/吨签订,非下水煤基准价按下 水煤基准价扣除运杂费后的坑口价确定;浮动价,采用全国煤炭交易中心综合价格指数、环 渤海动力煤综合价格指数、CCTD 秦皇岛动力煤综合交易价格指数、中国沿海电煤采购价格 综合指数 4 个指数,选取每月最后一期价格,各按 25%权重确定指数综合价格,指数综合价 格比基准价每升降 1 元/吨,下月中长期合同价格相应同向上下浮动 0.5 元/吨。煤炭中长期 合同履约率需细化分解到月,单笔合同月度履约率不低于 80%,季度和年度履约率不低于 90%。2022 年 2 月 24 日,发改委发布《关于进一步完善煤炭市场价格形成机制的通知》,将下水煤交易价格浮动区间缩窄至 570-770 元/吨。

根据《征求意见稿》,2022 年原则上所有产能 30 万吨/年及以上的煤企均应签订煤炭长期合 同,据国家能源部,2020 年末全国 30 万吨/年以下产能的煤矿共 1129 处,年产能合计 1.48 亿吨,占全年 39 亿煤炭产量的比重不足 5%,全国超过 95%的煤炭价格都将按照长协定价 机制确定。

1.3. 煤炭开采与加工洗选

1.3.1. 煤炭开采方式:以地下开采为主

根据煤炭储藏条件的不同,煤炭开采可分为露天煤矿开采和地下煤矿开采。露天开采是指将 覆盖在煤层上的土壤和岩石全部移除,露出煤层,再进行采掘。地下煤矿开采是指从地面向 地下挖掘巷道通达煤层,并采用一定的工艺技术和工具设备开采煤炭。

相较于地下煤矿开采,露天开采具备开采成本低、资源回采率高、基建时间短、采矿风险小 等优势,缺点是容易造成环境污染。但露天开采对煤矿要求较高,能否采用露天开采,主要 参照剥采比指标,即开采单位有用矿物资源需要剥离的固体覆盖物多少,当煤矿埋藏较深时,露天开采剥采比较高、开采成本较大,更适合地下煤矿开采。

我国煤炭资源多数埋藏较深,适合露天开采的煤矿占比不到 12%,主要分布在内蒙古、云南、山西、新疆等地。内蒙古是我国露天煤矿数量最多的地区,约有 200 多座,包括哈尔乌素、黑岱沟、胜利西一等大型露天煤矿,其中哈尔乌素年核定产能超 3000 万吨,黑岱沟核定产 能超 2500 万吨。其余露天煤矿则主要分布在云南、山西、新疆等地,数量基本在 50 座以下,我国最大的露天煤矿安太堡坐落于山西,总探明储量 126 亿吨,截至 2015 年可采储量 5 亿 吨,核定产能 3000 万,剩余开采年限为 17 年。

1.3.2. 煤炭加工洗选:原煤洗选率不断提升 煤炭洗选是清洁煤炭加工方法的一种,利用煤炭颗粒与其他杂质的物理、化学性质不同,去 除煤中的矸石、灰分、含硫物及其他杂质。原煤通过洗选加工后,可分为洗精煤、洗中煤、煤泥和尾矿,精煤有用矿物质含量较高、适用于冶炼加工;洗中煤是还需要进一步加工的中 间产品,可用作电站锅炉燃料;尾矿的有用矿物含量很低,难以工业利用。

一般来说,洗选可去除煤炭 50%-80%的灰分,30%-40%的全硫(或 60%-80%的无机硫),而动力煤灰分增加 1%,发热量下降 200-360J/g,每度电的标准耗煤量增加 2-5 克;炼焦煤 灰分每增加 1%,炼铁的焦炭耗量降低 2.66%,炼铁高炉的利用系数提高 3.99%,煤炭洗选 能够提高煤炭质量。

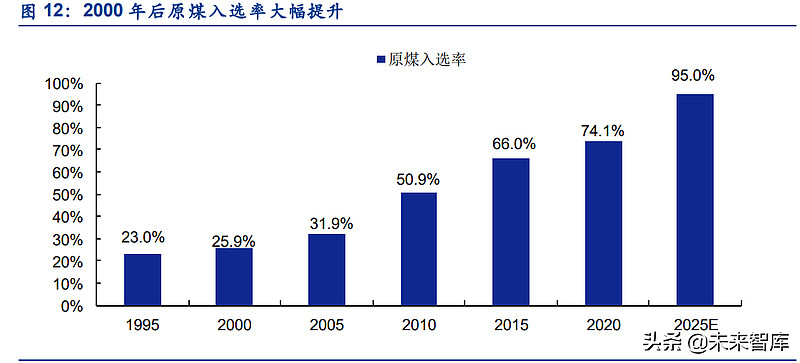

上世纪我国煤炭洗选行业发展较慢,原煤入选率不足 30%,2000 年后,随着工业化进程加 快、清洁煤炭工艺兴起,煤炭洗选能力迅速上升,截至 2017 年末我国选煤厂超过 2300 座,原煤入选能力达到 27 亿吨,入选量 24.7 亿吨。《煤炭工业发展“十三五”规划》中明确提 到,要将原煤入选率提升至 75%以上,显著提高煤炭产品质量,加快清洁煤电发展,截至 2020 年末原煤入选率为 74.1%。2021 年末,中国煤炭工业协会发布《煤炭工业“十四五” 安全高效煤矿建设指导意见》,提出 2025 年原煤入选率达到 95%以上。

2.

煤炭供需与库存

2.1. 煤炭供给

2.1.1. 煤炭产量:以动力煤为主,产能集中于晋陕蒙地区

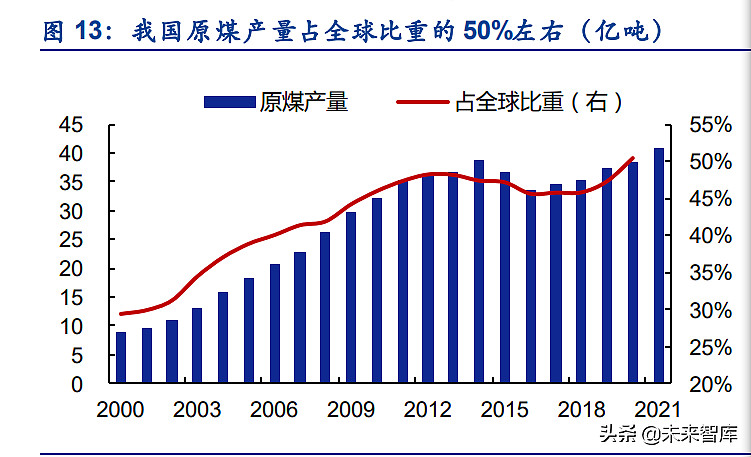

我国是煤炭生产大国,近十年来煤炭产量占全球比重均在 40%以上,2020 年煤炭产量达 39 亿吨,占全球总产量的比重为 50.4%,2021 年我国煤炭产量进一步增长至 40.7 亿吨。

分煤种来看,我国煤炭生产以动力煤为主,且占比呈小幅增长趋势,2021 年动力煤产量达 34 亿吨,占全国煤炭总产量的比重达 83.5%,较 2020 年的 82.7%上升 0.8 个百分点。2021 年我国炼焦煤产量为 4.9 亿吨,近年来炼焦煤产量占比持续下降,由 2015 年以前的超 13% 降至当前的 12%。

分地区来看,受煤炭资源分布限制,我国煤炭生产集中在山西、陕西、内蒙等煤炭资源丰富 的地区,自 2016 年煤炭十三五规划要求煤炭行业去产能以来,煤企低效无效产能逐渐被清 退,煤炭生产重心进一步向资源禀赋好、开采条件好的“晋陕蒙”地区集中,2021 年山西、陕西、内蒙古原煤产量分别为 11.9 亿吨、7 亿吨、10.4 亿吨,合计占全国原煤总产量的 72%,较 2015 年的 64%进一步提升。

从企业来看,煤炭行业集中度较高,据煤炭工业协会披露,2021 年共有 15 家煤企产量在 5000 万吨以上,合计产量为 24.6 亿吨,占全国原煤总产量的 60.5%。其中,国家能源集团、晋 能控股、山东能源集团、中煤集团、陕煤集团、飞禽走兽老虎机: 6 家煤炭集团 2021 年产量过 亿,合计 18.5 亿吨,占全国原煤总产量的 45%左右,潞安化工集团、华能集团等 9 家煤企 产量在 5000 万吨以上。

2.1.2. 煤炭进口:印尼为动力煤主要进口来源国

我国是全球主要的煤炭进口国,商品煤进口量占全球煤炭贸易总规模的比重在 20%左右,进 口煤炭占国内煤炭总供给(进口量+国内产量)的比重在 7%左右,2021 年进口煤炭 3.2 亿 吨,占国内煤炭总供给的 7.4%。

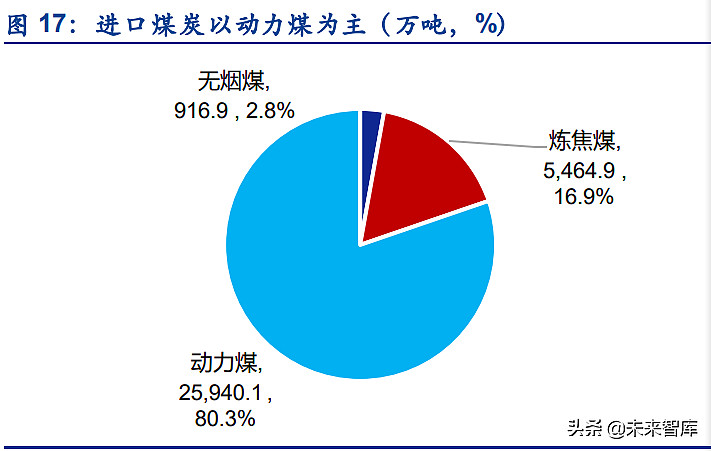

分煤种来看,进口煤炭以动力煤为主,2021 年动力煤(包括动力煤、褐煤及其他非炼焦烟 煤)、炼焦煤、无烟煤进口规模分别为 25940 万吨、5465 万吨、916.9 万吨,占比为 80.3%、16.9%、2.8%,进口动力煤、进口炼焦煤占国内动力煤、炼焦煤总供给的比重分别为 7.1%、10%,2021 年炼焦煤供给对进口的依赖度有所下降。

分进口国来看,我国进口煤炭(煤及褐煤)主要来自印度尼西亚和俄罗斯,2021 年进口量 为 2 亿吨、5455.1 万吨,占比为 60.5%、16.9%,进口煤种主要为动力煤;其次为蒙古、澳 大利亚、美国、加拿大、菲律宾,2021 年煤炭进口量均在千万吨左右,90%以上的进口炼 焦煤来自这五个国家。

2.2. 煤炭库存

煤炭库存根据保有企业的不同可以分成煤矿库存、经营库存、港口库存和终端库存,终端库 存是指煤炭需求方电厂、钢厂、焦化厂等企业的煤炭库存。2017 年 12 月,发改委、国家能 源局联合发布《关于建立健全煤炭最低库存和最高库存制度的指导意见(试行)》,对不同煤 矿库存的界定范围、衡量标准作出了明确规定,并根据煤价波动设定了最低库存、最高库存 的适用情形。

煤炭生产企业库存,即煤矿库存,包括场存煤、站存煤,不包括发运到港口、集运站或分销 基地的存煤,地面生产系统的储煤能力应达到 3-7 天的矿井设计产量,储煤能力包括储煤场 和贮煤装车仓总能力。设有储煤厂的煤矿,当动力煤价格低于绿色区域下限、处于绿色区域 内、高于绿色区域上限时,应分别保持不低于 7 天、5 天、3 天的设计产量。市场上主要通 过跟踪重点煤企库存来关注煤矿库存的变化,截至 2022 年 1 月,华北、西北、华东、东北、中南、西南地区的国有重点煤矿库存分别为 586.9 万吨、356.2 万吨、258.9 万吨、95.6 万 吨、83.5 万吨、51.9 万吨,其中华北、东北、中南、西北煤矿库存均为 2016 年以来的较低 水平。

煤炭经营企业库存,指从事原煤、配煤及洗选、型煤加工产品经销等活动的企业煤炭保有库 存,最低库存原则上不低于上一年度 3 天的日常经营量,当动力煤价格超出绿色区域上限时,煤炭经营企业最高库存原则上不超过上一年度月均经营量。由于煤企通常在煤矿设有洗选煤 厂,单独的经营企业库存规模较小,2020 年末限额以上煤炭及制品批发库存规模为 1266.6 亿。

煤炭港口库存,通常包括下水港、接卸港的内、外贸库存总和,发改委未对港口最低、最高 库存作出规定,因此港口库存是用来衡量煤炭市场供需、煤价走势的重要指标,通常来说,港口库存较高可能反映出供大于求,上游产能较强但下游需求较弱,导致库存堆积在港口,过高的港口库存意味着煤价下行压力较大。市场主要通过跟踪秦皇岛港煤炭库存、CCTD 主 流港口煤炭库存来跟踪港口库存变化,截至 2022 年 2 月,秦皇岛港煤炭库存为 492 万吨,CCTD 主流港口煤炭库存为 4659 万吨,均为 2016 年以来的中低水平。还可通过跟踪六港 口炼焦煤库存来跟踪炼焦煤供需变化,2022 年 2 月末,六港口炼焦煤库存为 329 万吨。

煤炭主要用户库存,即煤矿终端库存,指电力、建材、冶金、化工等重点耗煤行业的相关企 业的场存煤,不包括在途煤,日常生产经营过程中煤炭最低库存原则上不应低于近三年企业 储煤平均水平,在市场供不应求、价格连续快速上涨时,最高库存原则上不应超过最低库存 的一倍。由于电煤占煤炭消费比重较大,发改委针对电煤库存作出明确规定,山西、陕西、内蒙古等煤炭主产区的电煤库存量原则上不少于 15 天耗煤量,其他地区燃煤电厂库存量原 则上不少于 20 天耗煤量。此前市场上主要通过跟踪六大发电集团煤炭库存来跟踪电煤库存 变化,该数据于 2020 年 7 月停更,可关注发改委发布的全国重点电厂煤炭库存可用天数,但该指标为月度发布,更新频率较慢,截至 2021 年 12 月,重点电厂煤炭库存可用天数为 18 天。对于焦化厂、钢厂煤炭库存,可跟踪样本企业炼焦煤库存,截至 2022 年 2 月末,230 家独立焦化厂炼焦煤总库存为 1149.6 万吨,247 家样本钢厂炼焦煤总库存为 939.1 万吨。

2.3. 煤炭需求

2.3.1. 消费量:在能源消费中仍占主导地位

煤炭在我国能源消费中占据主导地位,2010 年以前占能源消费的比重维持在 70%以上,近 年来虽然随着去产能、能源转型的持续推进,煤炭对能源消费的贡献不断下降,但我国一次 性能源消费中仍有过半由煤炭提供,2020 年末煤炭消费量为 28.3 亿吨标准煤,占能源消费 的比重为 56.8%,较 2019 年的 57.7%下降 0.9%。我国煤炭生产以内销为主,出口煤炭数量 较少,且近年来出口数量持续呈下降趋势,2021 年煤炭出口量仅 260 万吨。

2.3.2. 动力煤:超 60%的动力煤用于发电

我国是动力煤产消大国,2015 年以来动力煤消费量保持在 30 亿吨以上,且持续增长,2021 年动力煤消费量为 36.6 亿吨,较 2020 年增长 6.6%,供需缺口(总消费-总供给-出口)为 1.1 亿吨。其中,超过 60%的动力煤用于电厂发电,2021 年电力行业动力煤消费量为 22.5 亿吨,占比达 61.5%,其次为供热、建材、化工,冶炼,动力煤消费量分别为 3.2 亿吨、3.1 亿吨、2.2 亿吨、1.7 亿吨。

煤炭发电仍是当前电力生产主力,2020 年我国发电量合计 7779.1 太瓦时(1 太瓦时=10 亿 千瓦时),其中煤炭发电量为 4917.7 太瓦时,超过 60%的发电量来自燃煤发电。70%左右的 发电量用于工业生产,电力消费与经济增长相关性较高,经济强劲时期电力消费大,相对应 地带动动力煤需求旺盛。短期来看,电力消费呈现出明显的季节性,冬季、夏季用电高峰时 期电煤消费也较趋于旺盛。

供热、建材为除了发电外的主要煤炭消耗行业,其中动力煤供热主要用于冬季取暖,具有较 强的季节性,1 月及 12 月消费量普遍在 4000 万吨以上,而 5-10 月月均消费量降至千万吨 左右。建材用煤主要用于生产水泥,煤炭是水泥的主要生产燃料,水泥耗煤量占建材耗煤的 70%左右;其次为玻璃和石灰,煤炭及煤制品是二者的主要生产燃料。

2.3.3. 炼焦煤:超 90%的炼焦煤被用于冶金炼钢

2015 年以来,炼焦煤消费量基本保持在 5-6 亿吨之间,2021 年炼焦煤消费量为 5.5 亿吨,较 2020 年小幅下降 2.2%,全年供需基本平衡。

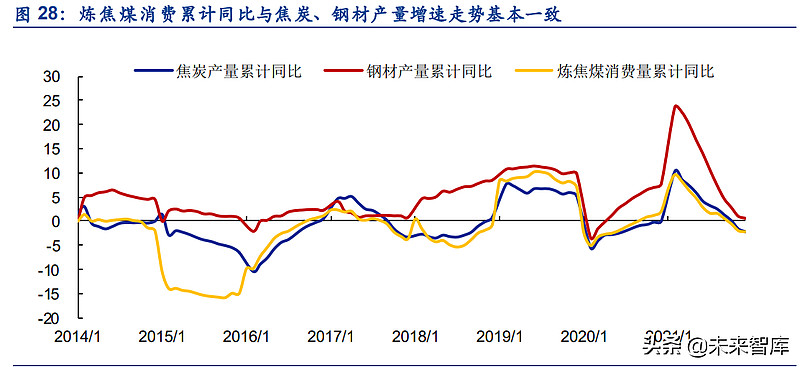

炼焦煤主要用于生产焦炭,在高温、隔绝空气的条件下干馏产出焦炭、炼焦油等产品,焦炭 是冶炼钢铁的主要燃料,超 90%的焦炭被用于冶金炼钢,因此炼焦煤消费、焦炭生产与钢铁 生产相关性较高。炼焦油为炼焦煤焦化的副产品,含有苯、酚等重要化工原料,可用作医药、农药、炸药等产品的原材料。

来源:债券池